Selon les chiffres de Statista publiés l’année dernière, les paiements par carte avoisinerait les 1,5 milliard en 2019. Un chiffre conséquent au-delà du fait que ce chiffre a été réduit de moitié en 10 ans et que les Français préfèrent largement les transactions par carte bancaire ou virement SEPA que via un chèque. En effet, les Français trouvent que les chèques sont faciles à utiliser et ils sont gratuits en plus. Seulement, quelques personnes connaissent encore des difficultés à les remplir. Guide entreprise a préparé ce petit FAQ pour répondre à toutes vos questions.

Quels sont les impératifs sur un chèque ?

Remplir un chèque en bon et due forme, c’est s’assurer de sa validité. En effet, les banques ne tolèrent aucune mention qui sort du cadre de leur recommandation. Et parallèlement, des mentions obligatoires doivent y figurer pour que la transaction se passe sans encombre.

Quelles sont les mentions obligatoires sur un chèque ?

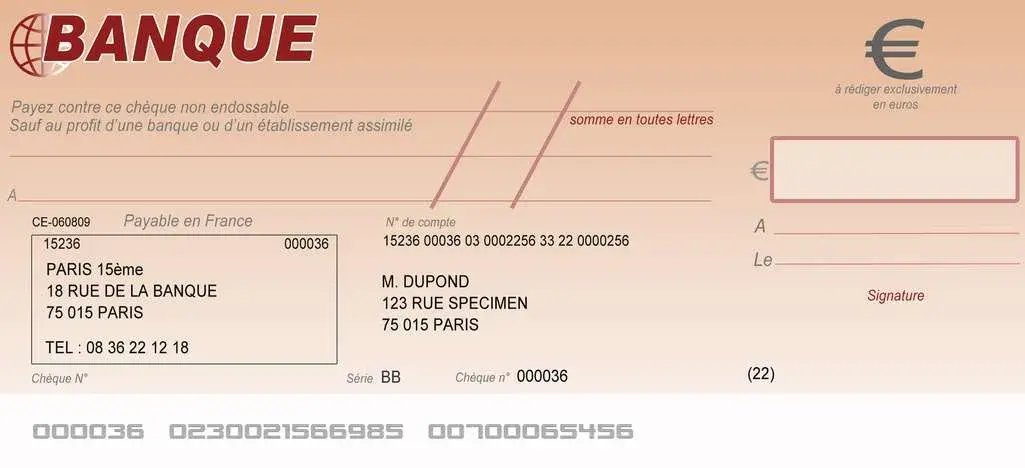

Un chèque bien rempli est un chèque qui suit scrupuleusement les mentions obligatoires de la banque. Il y en a pas mal dont voici les principales :

- Vérifier à bien noter le nom de l’établissement bancaire qui doit faire le paiement

- Bien identifier le moyen de paiement utilisé (dans ce cas-ci donc c’est « chèque »)

- Bien remplir le montant précis en chiffres et en lettres (sans aucune espace libre)

- Bien noter le nom du bénéficiaire (un chèque en blanc pouvant être encaissé par n’importe qui)

- Bien noter le nom et les coordonnées de l’émetteur du chèque

- Mentionner la date et le lieu

- Et enfin, mettre la signature de l’émetteur (identique à celle lors de l’ouverture du compte bancaire)

Quid des règles de base pour remplir un chèque ?

Utiliser un chèque est relativement simple comme il est facile de se le faire voler et risquer des falsifications ou des utilisations frauduleuses. Heureusement, il tout à fait possible de l’éviter en prenant des précautions notamment à travers de ces quelques points :

- Toujours utiliser un stylo non effaçable pour remplir son chèque : cela évite en cas de perte que la personne qui le trouve modifie toutes les mentions que vous avez faites dessus hormis votre signature.

- Ne jamais laisser d’espaces surtout au niveau du montant : écrivez toujours en début de ligne et à tirez un trait pour compléter les parties non remplies

- Mentionner toujours les centimes : cette règle et valable même pour les chiffres ronds comme 500 euros, vous allez ainsi écrire 500,00 euros.

- Ne faire aucune rature ni surcharge : les banques sont scrupuleuses sur la lisibilité des chèques

- Rédiger avant de signer : quand vous signez un chèque sans avoir rempli les cases au préalable, c’est ce qu’on appelle un chèque en blanc. A ne jamais faire.

- Toujours remplir la souche du chéquier : ce dernier point vous servira à avoir une traçabilité de toutes vos transactions. Vous pourrez également le comparer au relevé bancaire si jamais il y a des litiges avec votre banque ou pour faire opposition.

Remplir un chèque : y a-t-il des différences entre les banques ?

Normalement, il n’y a aucune différence à remplir un chèque BNP Paribas, un chèque du Crédit Agricole ou encore un chèque de la Société Générale. Les impératifs restent les mêmes : nom du bénéficiaire, montant en chiffres et en lettres, signature, date et lieu.

Dans quels cas un chèque peut-il être refusé ?

Un chèque peut être refusé par la banque s’il ne respecte pas les mentions déjà évoquées. Ainsi, si vous faites des ratures sur votre chèque, que le montant écrit en lettres ne correspond pas à celui en chiffres ou encore que le chèque n’ait pas été signé, la banque en question quelle qu’elle soit ne va jamais accepter le chèque. Par ailleurs, il y a encore d’autres points qui peuvent causer le refus d’un chèque au guichet.

Un chèque sans provision

Même si vous avez rempli votre chèque comme il se doit, si c’est un chèque en bois il sera toujours refusé. Rappelons qu’un chèque en bois ou chèque sans provision est un chèque émis avec un montant qui ne correspond pas au solde bancaire. En d’autres termes, le compte ne dispose pas du fonds suffisant pour que le chèque puisse être encaissé. Si les gens ont tendance à penser qu’un chèque sans provision correspond à un compte bancaire à découvert, ce n’est pas forcément le cas. Dans tous les cas, le chèque ne peut être encaissé et la banque va alerter l’émetteur du chèque pour qu’il régularise sa situation. Si c’est un bénéficiaire, elle va adresser une attestation de rejet du chèque.

Comment régulariser un chèque sans provision ?

Une fois qu’un chèque sans provision ait été rejeté une fois, l’émetteur dispose de sept jours pour régulariser sa situation. La première option pour le faire est bien évidemment d’approvisionner son compte. La raison en est que si jamais ce chèque est présenté une seconde fois par le bénéficiaire et que le solde comptable n’est toujours pas suffisant, le titulaire du compte risquerait d’être fiché à la Banque de France, voire encours des risques pénaux si un huissier entre en jeu. Si cette option semble néanmoins encore irréalisable, vous pouvez aussi demander à votre banque de vous faire exceptionnellement un découvert pour régler le paiement. La troisième option serait de régler votre créancier par un autre mode de paiement, notamment en espèces. Mais dans ce cas-ci, il faudra remettre à votre banque une attestation de régularisation du virement.

Le droit de refus

Comme on le sait, les paiements sont de plus en plus dématérialisés surtout depuis la crise sanitaire. Les commerçants préfèrent davantage le paiement sans contact. Ils ont donc entièrement le droit de refuser les paiements par chèque s’ils ont clairement communiqué que leur paiement se fait uniquement par carte bancaire. Pour les boutiques en ligne, cela va de soi pour la majorité des cas, mais pour les boutiques physiques, ils doivent le spécifier soit dans leur condition générale de vente, soit par voie d’affichage.

Commentaires récents